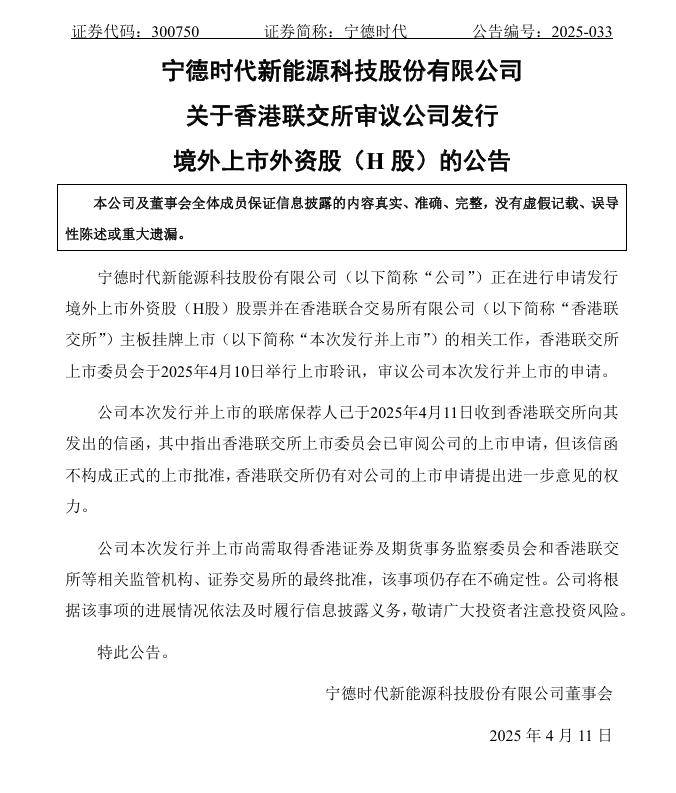

寧德時代近日對外宣布,其向香港聯交所提交的H股上市申請已獲得上市委員會的審閱。然而,這一進展并不等同于正式的上市批準,香港聯交所仍保留對公司上市申請提出進一步意見的權利。

據悉,寧德時代的H股發行計劃仍需獲得香港證券及期貨事務監察委員會以及香港聯交所等相關監管機構的最終批準。因此,該事項仍存在不確定性。

今年2月,寧德時代正式向香港聯交所遞交了發行境外上市外資股(H股)并在主板掛牌上市的申請。此次發行的保薦團隊陣容強大,包括美銀、摩根大通、高盛和摩根士丹利等國際知名金融機構。

在發行規模方面,寧德時代計劃發行的H股數量不會超過公司總股本的5%(發行后),并授予整體協調人最高15%的超額配售權。據多方消息透露,寧德時代此次港股上市預計籌資至少50億美元,折合人民幣約366.11億元。

寧德時代表示,此次港股上市是公司全球化戰略布局的重要一步,旨在打造一個國際化的資本運作平臺,從而提升公司的綜合競爭力。募集資金將主要用于進一步拓展國際業務、推進海外項目建設,以及補充境外營運資金等方面。

具體而言,這筆資金將重點支持寧德時代的海外產能擴張計劃、國際業務拓展以及境外營運資金的補充,為公司的長期國際化戰略提供堅實的資金支持。